※この記事は、元債券ディーラーのCappiが執筆しています。詳しいプロフィールはこちら

私は元債券ディーラーですので、 職業柄、「一発逆転の不確実なリターン」よりも「確実な安全性」を好みます。 正直に言うと、丁半博打のようなギャンブル的な株式投資は大嫌いです。

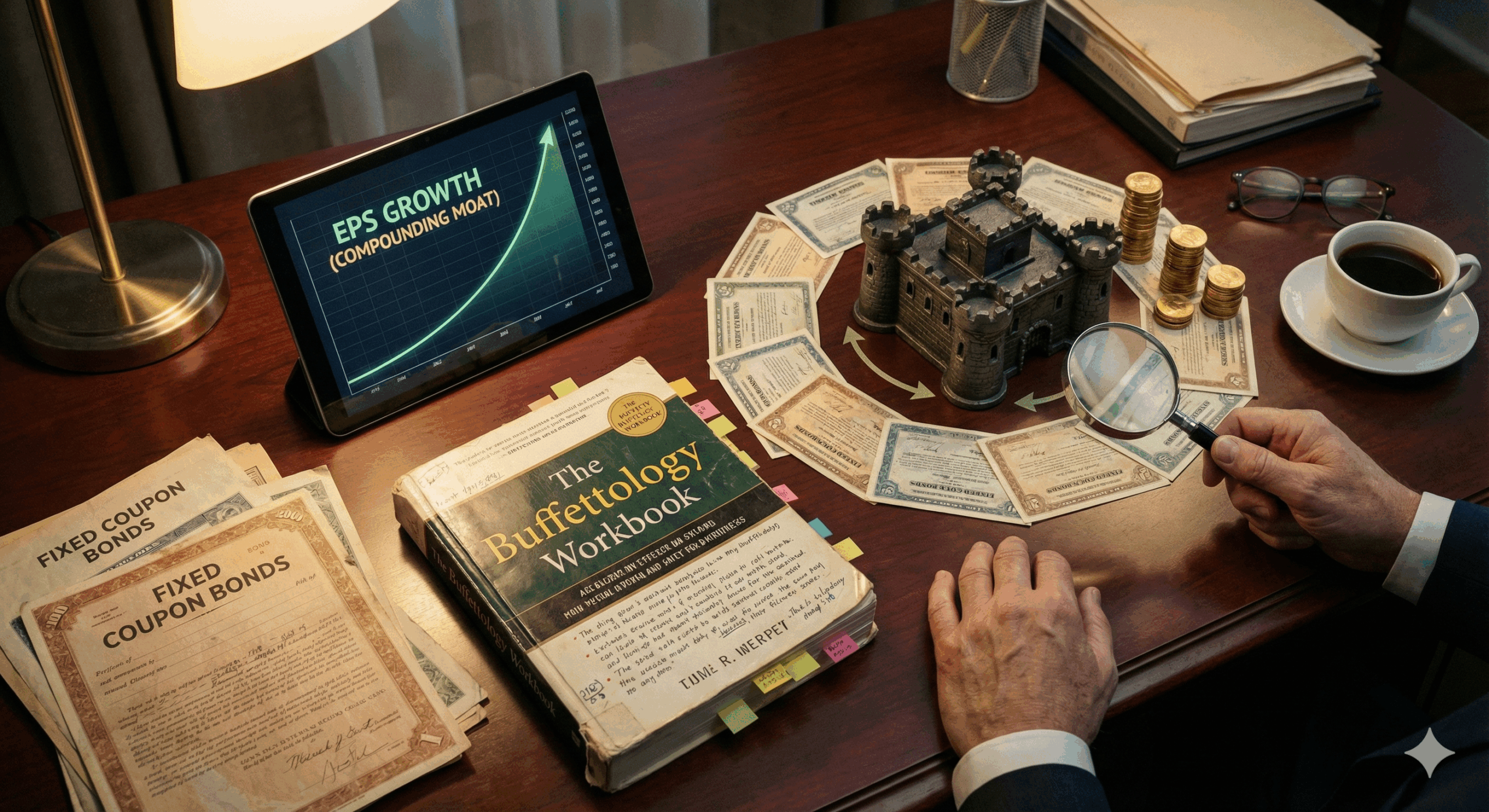

そんな私が、自信を持って株式市場に参戦できるようになったのは、ある一冊の本との出会いがきっかけでした。 それが、『バフェットの銘柄選択術(The Buffettology Workbook)』です。

この本には、投資の神様ウォーレン・バフェットが巨万の富を築いた「消費者独占型企業(Moatを持つ企業)」の見分け方と、「株式を『利回りが成長する債券』とみなして買う」という衝撃的な手法が記されていました。

債券ディーラーの視点から見ると、強力なMoatを持つ企業は、もはや「リスクの高い株」ではありません。 それは、「クーポンが年々成長していく、高格付けの債券」と同じです。

この記事では、私のバイブルであるこの本の教えをベースに、元債券ディーラーのCappiが株式投資で実践している手法を公開します。

1. 私の投資哲学:『バフェットの銘柄選択術』が教える「株式債券説」

「株と債券は全く別物だ」と教わったことがあるかもしれません。しかし、バフェットの視点では、両者は同じ「将来のキャッシュフローを買う行為」に過ぎません。 私がこの本から学んだ、株式投資をギャンブルにしないための核心的な考え方を解説します。

株価は嘘をつくが、「EPS(一株当たり利益)」は嘘をつかない

多くの投資家は、毎日の「株価」を見て一喜一憂します。しかし、私は株価をほとんど見ません。 私が見ているのは、「EPS(一株当たり利益)」が右肩上がりになっているかどうか。ただ一点です。

なぜなら、長期的には「株価はEPSに収斂(しゅうれん)する」からです。これは市場の絶対法則です。 一時的なブームで株価が上がっても、EPSがついてこなければ必ず暴落します。逆に、EPSが伸び続けていれば、株価は必ず後からついてきます。

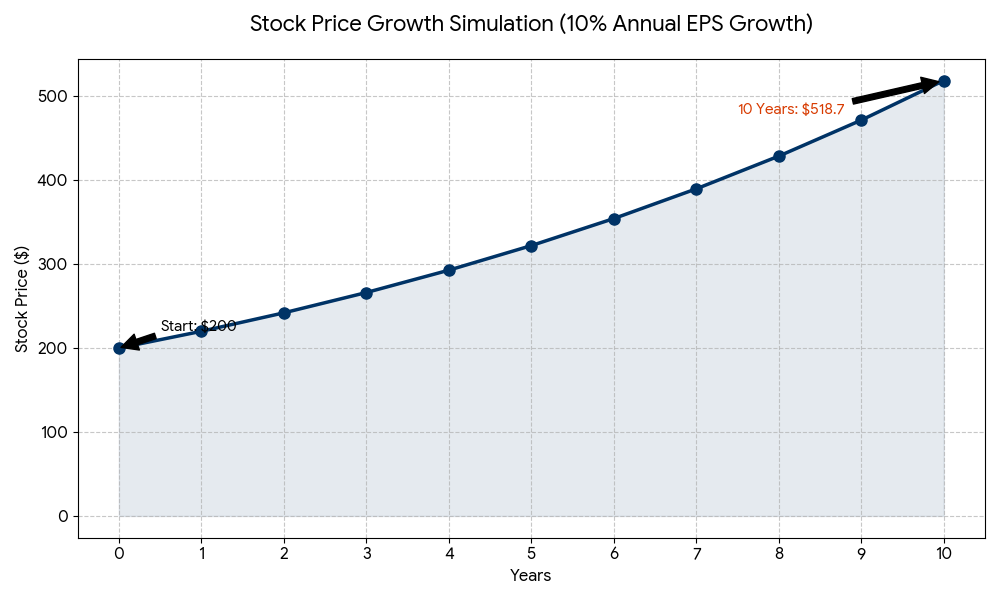

【シミュレーション】EPS成長率10%がもたらす「10年後の未来」

論より証拠。理系らしく、具体的な数字でシミュレーションしてみましょう。 ある企業の現在のステータスが以下の通りだと仮定します。

-

現在のEPS: 10ドル

-

PER(株価収益率): 20倍(一定と仮定)

-

現在の株価: 200ドル (10ドル × 20倍)

この企業が、強力なMoatを背景に**「毎年10%ずつEPSを成長させた」**とします。 10年後、株価はどうなっているでしょうか?

複利の力により、EPSは約2.6倍に膨れ上がります。 ここで重要なのは、「市場の評価(PER 20倍)」が全く変わらなかったとしても、株価は上昇するという事実です。

-

10年後の株価: 25.94ドル × 20倍 = 518.8ドル

いかがでしょうか。 熱狂的なブームも、PERの拡大も必要ありません。ただ着実に「10%の増益」を積み重ねるだけで、あなたの資産(株価)は2.5倍以上(200ドル→518ドル)になるのです。

これが、私が「株価」ではなく「EPS(とそれを支えるMoat)」だけを見る数学的な理由です。

尚、PERの変動は金利と密接に関連しています。詳しくは

もご覧ください。

債券のクーポンは固定だが、優良株のクーポン(EPS)は増え続ける

私が扱っていた「国債」や「社債」は、買った瞬間に将来受け取れる利息(クーポン)が決まっています。これは安全ですが、インフレが来れば実質価値は目減りします。

しかし、バフェットが好む「消費者独占型企業」の株は違います。 企業が成長する限り、株主が受け取る利益(クーポン=EPS)は毎年増え続けるのです。

-

債券: 利回り3%で固定。

-

優良株: 購入時はクーポン3%だが、5年後には6%、10年後には10%に育つ「変動利付債」。

この「成長するクーポン」を手に入れることこそが、株式投資の真の目的です。

参考書籍:

バフェットの銘柄選択術 (The Buffettology Workbook)

※私の投資人生を変えた一冊です。投資家なら必読です。

2. EPSを爆発的に伸ばすための「3つのエンジン」

では、どうすればこの「夢の債券(EPS成長株)」を見つけられるのでしょうか? 企業のEPSが伸びる要因を分解すると、以下の3つのエンジンが必要不可欠であることが分かります。これらが揃っているかどうかが、最初のチェックポイントです。

① 売上高の成長:ビジネスのパイ自体が広がっているか

そもそも商品やサービスが売れていなければ話になりません。 市場自体が拡大しているか、あるいはシェアを奪い続けているか。トップライン(売上)の成長は全ての源泉です。

特に私が重視しているのは、「世界の人口増加を、そのまま自社の売上増加に変換できる構造を持っているか」という点です。

明日の株価がどうなるかは誰にも分かりません。しかし、「世界の人口が増え続けること」と「人々がより豊かな生活を求めること」は、数少ない「ほぼ確実な未来(不可逆なトレンド)」です。

このマクロの波に乗れている企業(例:世界中で使われる決済インフラや、生活必需品、スマホのOSなど)は、無理な営業をかけなくても、時間が経過するだけで「人口増=売上増」の方程式が成立します。 この「必然性」こそが、私が投資先に求める絶対的な条件です。

② 高い利益率:インフレを価格転嫁できる「強さ」があるか

ここが最も重要です。いくら売上が増えても、原材料費や人件費の高騰で利益が削られては意味がありません。 ここで問われるのは、バフェットが最も愛する力、「価格決定権(Pricing Power)」です。

想像してみてください。原油高や円安でコストが10%上がったとします。

-

弱い企業(利益率5%):

-

値上げをしたいが、ライバルに客を奪われるのが怖くてできない。

-

結局、コスト増を自社で飲み込み、利益は消滅(赤字転落)する。

-

-

強い企業(利益率30%以上):

-

迷わず10%の値上げを行う。

-

それでも顧客は「高くてもiPhoneがいい」「仕事でExcelが必要だから仕方ない」と言って、離れない。

-

結果、コスト増をカバーするどころか、値上げ分だけ利益額が増える。

-

営業利益率の高さとは、単なる数字ではありません。 想定外のインフレや不況が来たときに、即死せずに耐えられる「防波堤の高さ」そのものなのです。

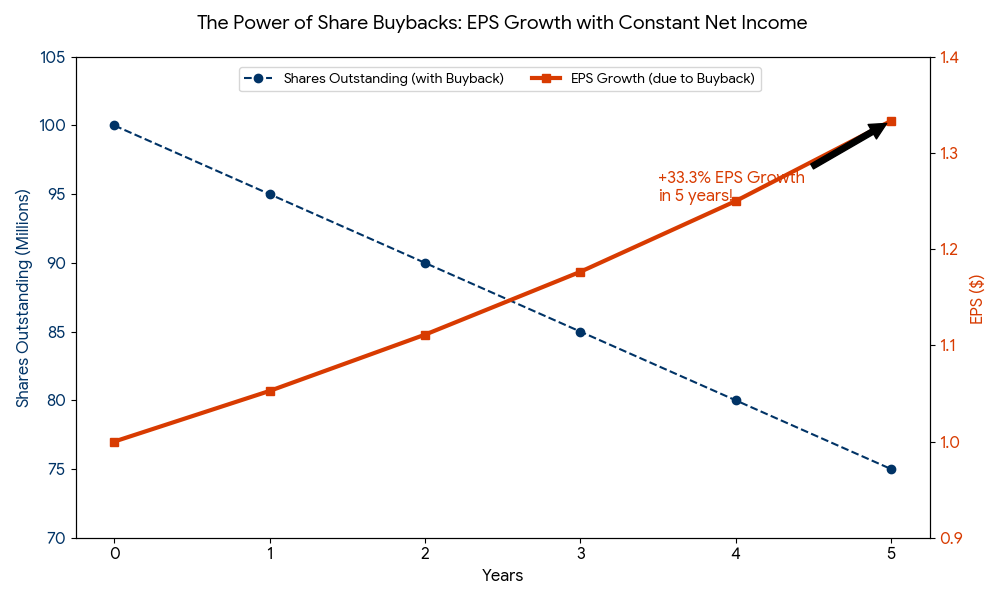

③ 自社株買い:「分母」を減らして価値を凝縮させる魔法

3つ目のエンジンは、多くの個人投資家が見落としがちですが、プロが最も重視する「魔法」です。

EPS(一株当たり利益)の計算式を思い出してください。

もし、企業が稼ぐ「純利益(分子)」が全く増えなかったとしても、企業が市場から自分の株を買い戻して消却し、「株式数(分母)」を減らせばどうなるでしょうか? EPSは自動的に上昇します。

これは、ホールのケーキを分ける人数が減れば、一人当たりの取り分が大きくなるのと同じ理屈です。

【図解】自社株買いがもたらすEPS成長の威力

論より証拠です。以下のグラフを見てください。 これは「純利益が5年間ずっと横ばい」だったとしても、企業が毎年5%ずつ自社株買いを行った場合のシミュレーションです。

いかがでしょうか。 青い点線(株式数)が減っていくにつれて、オレンジの実線(EPS)が綺麗な右肩上がりを描いているのが分かります。 5年間で、利益は1ミリも増えていないのに、EPSは約33%も成長しました。

AppleやMicrosoftのような最強のMoat企業は、本業で稼ぎ出した莫大な余剰キャッシュを使って、この「分母減らし」を何十年も延々と続けています。 これが、彼らのEPSが(そして株価が)決して落ちてこないカラクリなのです。

3. なぜ「Moat(経済の堀)」がないと、このエンジンは止まるのか?

しかし、ただ利益率が高いだけでは不十分です。資本主義には「平均への回帰」という強力な引力が働くからです。 ここで登場するのが、今回のテーマである「Moat(経済の堀)」です。なぜ高収益企業には「堀」が不可欠なのか、その理由を説明します。

高い利益率は、必ず「ライバル」を引き寄せる

「あのビジネスは儲かるらしいぞ」と分かれば、必ず競合他社が参入してきます。 そして価格競争を仕掛けられ、利益率は削られ、EPSの成長は止まります。これが「コモディティ企業(凡庸な企業)」の運命です。

例えば、ある街で「タピオカ屋」が大繁盛したとします。原価数十円のドリンクが500円で飛ぶように売れる。 すると翌月には、隣に別のタピオカ屋がオープンします。さらにその隣にも……。

こうなると、何が起きるでしょうか?

-

価格競争の泥沼化: 客を奪うために「うちは400円にする」「じゃあうちは300円だ」という値下げ合戦が始まります。

-

コストの増大: 差別化するために広告費や内装費にお金をかけざるを得なくなります。

-

利益の蒸発: 売上の数量は変わらなくても、利益率(マージン)だけが極限まで削り取られていきます。

結果、かつて輝いていた「高収益」は見る影もなくなり、EPSの成長は止まり、株価は暴落します。 これを経済学では「平均への回帰」と呼びます。特別な「堀」を持たない企業(コモディティ企業)は、必ずこの運命を辿り、凡庸な企業へと成り下がるのです。

Moatとは、ライバルを返り討ちにし、高収益を守る「城壁」である

だからこそ、「Moat(経済の堀)」が必要なのです。 Moatとは、ライバルが攻めてきても返り討ちにする「参入障壁」のことです。

堀がある企業は、この「平均への回帰」の引力を無効化できます。

-

価格競争に巻き込まれない(高い利益率の維持): ライバルが安売りを仕掛けても、「高くてもあなたの商品がいい」と顧客が離れません(価格決定権)。これにより、インフレ下でも利益率を維持できます。

-

安心してビジネスを拡大できる(売上の成長): 背後(既存顧客)を脅かされる心配がないため、リソースを新規開拓や新製品開発に全集中できます。

-

キャッシュが余る(自社株買い): 不毛な消耗戦(広告合戦や値下げ)にお金を使う必要がないため、手元に「余剰キャッシュ」が残ります。これが自社株買いの原資となります。

つまり、Moatこそが、EPSというエンジンを永続的に回し続けるための「守護神」であり、私が投資先に求める「安全装置」なのです。

4. 「4つの堀」と代表的な米国株

では、具体的にどんな企業に「Moat(堀)」があるのでしょうか? モーニングスター社による定義をベースにしつつ、4つのカテゴリーに分類しました。

ここに挙げる銘柄は、私が実際に分析し、ポートフォリオの核(コア)として検討・保有している「鉄板銘柄」の実例です。各銘柄の深掘り記事へのリンクも設置していますので、詳細な分析はそちらをご覧ください。

① スイッチング・コスト(乗り換えコスト)

〜顧客を「沼」に沈めて離さない〜

顧客が他社へ乗り換えようとした際、「多額の金銭的負担」「膨大な移行時間」「操作の習得(再教育)の手間」が発生する状態です。一度使い始めると抜け出せない「ロックイン効果」により、景気に左右されず毎年確実な収益が見込めます。

- Microsoft (MSFT)

企業がExcelやAzureを解約するには、膨大なシステム改修費と再教育コストがかかります。「面倒だから使い続ける」。これが最強の利益源泉です。

- S&P Global (SPGI)

金融界の「共通言語」を支配。S&P500という物差しを捨てて運用することは、プロの投資家にとって事実上不可能。

② ネットワーク効果

〜「独り勝ち」を数学的に保証する〜

「利用者が増えれば増えるほど、サービスの価値が高まる」仕組みです。 2番手以下の企業が参入しても、ユーザーがいないため勝負になりません。

-

Alphabet (GOOGL)

YouTubeや検索エンジンは、データが集まるほどAIが賢くなり、さらにユーザーが集まります。このループに入った企業は、事実上の「独占」状態となります。

- Visa (V)

「使える店が多いから、カードを持つ」「持つ人が多いから、店が導入する」。この双方向のループが生む世界最大の決済網。

③ コスト優位性(規模の経済)

〜ライバルが「息継ぎ」できない価格で売る〜

単なる薄利多売ではありません。「圧倒的な規模」や「独自のプロセス」によって、他社が真似できない低コストを実現する力です。

-

代表銘柄:Costco (COST)

会員費で利益を確保し、商品は原価ギリギリで売る。規模が小さい他社が同じ価格で売ろうとすれば、即座に赤字になります。不況にも強い鉄壁の堀です。

④ 無形資産(ブランド・特許)

〜脳内に直接「指名買い」を刷り込む〜

「値上げしても買ってもらえる」ブランド力や、法的に守られた特許です。

-

Apple (AAPL)

iPhoneユーザーはスペック比較でスマホを選びません。「iPhoneだから」買います。このブランド力があるからこそ、高価格帯を維持し、インフレを顧客に転嫁できるのです。

- Coca-Cola (KO)

100年以上変わらない世界最高の認知度。不況時でも「たしなみ」として消費される、50年連続増配の配当王。

【重要】超一流銘柄は「全ての堀」を兼ね備えている

ここまで4つに分類してきましたが、実はここにご紹介したメガキャップ銘柄の多くは、これら全ての要素を合わせ持つ「マルチ・モート(Multi-Moat)」企業です。

例えばAppleを例に挙げると:

ブランド(無形資産)で客を惹きつけ、

iCloudやApp Store(スイッチング・コスト)で顧客を囲い込み、

iPhoneユーザー同士の通信機能(ネットワーク効果)でコミュニティを強化し、

圧倒的な部品発注量(コスト優位性)で利益率を最大化しています。

一つひとつの堀が重なり合い、強固な「財務の要塞」を築いています。

5. 【投資基準】「素晴らしい企業」でも「高値」で掴めば負ける

ここまでの話で「買うべき企業(What)」は決まりました。 しかし、投資にはもう一つ、絶対に間違えてはいけない要素があります。それは「買うタイミング(When)」です。 「どんなに素晴らしいMoatを持つ企業でも、高値で掴めば資産は減る」のです。

株価が上がれば「利回り」は下がる。債券的な思考で「割高」を避ける

先ほど「株は債券である」と言いました。 債券の価格と利回りはシーソーの関係にあります。価格が上がれば、利回りは下がります。

▼参考記事

これは株も全く同じです。 人気化して株価が吊り上がった銘柄を買うということは、「極めて低い利回り(クーポン)で債券を買わされている」のと同じです。

-

良い投資: 素晴らしい企業を、適正な価格(または割安)で買うこと。

-

悪い投資: 素晴らしい企業を、プレミアム価格(割高)で買うこと。

私は、どんなに欲しい銘柄でも、割高だと感じれば、1ドルたりとも買いません。仮に買わずにそのまま値上がりしてしまったとしても気にしません。野球と違って株式投資は見逃し三振はアウトではないからです。何らかの理由で価格が落ちるのを、数年でもキャッシュを持って待ち続けます。

私がエントリーする唯一の瞬間:「安全域(Margin of Safety)」が確保された時

では、いつ買うのか? バフェットはこれを「安全域(Margin of Safety)」と呼んでいます。

これは、自分の計算した「企業の本来の価値」に対して、市場価格が十分に安くなっている状態のことです。 私が実際にエントリーボタンを押すのは、主に以下の2つの局面だけです。

1. 市場全体が暴落した時(〇〇ショックなど) 金利の急騰やリセッション懸念で、市場全体がパニック売りに見舞われた時です。 この時、Moatのある優良企業も、そうでないダメな企業も、十把一絡げに売られます。 「素晴らしい企業が、不当に安い価格で放置されている」。これこそが、私が現金を株式(=高利回り化した債券)に換える最高の瞬間です。

【実体験:コロナショックでの買い出動】 記憶に新しい2020年のコロナショック。 世界中が「経済が終わる」とパニックになり、S&P500が短期間で30%以上暴落しました。

しかし、私はここで冷静に考えました。 「ウイルスが流行ったからといって、人々はExcelを使うのをやめるだろうか? iPhoneを捨てるだろうか? クレジットカード決済をやめるだろうか?」

答えは「No」でした。むしろ、リモートワークや非接触決済で、彼らのMoatはさらに深まると確信しました。 私は暴落して利回りが跳ね上がったMicrosoft、Visa、Appleを買いまくりました。 結果として、これらの銘柄はその後の回復相場で、私のポートフォリオの核となる利益をもたらしてくれました。

2. その企業に「一時的なトラブル」があった時 ここが腕の見せ所です。 決算ミス、不祥事、訴訟リスクなどで株価が急落した時、私は冷静に「Moatは壊れたか?」を確認します。

-

Moatが壊れた(例:技術的に陳腐化した) → 絶対に買わない。

-

Moatは無傷(例:一時的な供給不足、罰金問題) → 絶好の買い場。

「城壁(Moat)」さえ無事なら、城の中のボヤ騒ぎはいずれ鎮火します。 みんなが恐怖で投げ売りしている時こそ、本質的な価値を見抜ける投資家だけが勝てるのです。

6. まとめ:株価ではなく「堀(Moat)」と「EPS」を見て投資せよ

株式投資の世界はノイズで溢れています。毎日の株価変動、アナリストの予想、SNSの煽り……。 しかし、元債券ディーラーである私が重視するのは、以下の3点です。

-

株式を「債券」とみなす: 株価ではなく、「EPS(一株当たり利益)」の成長だけを見る。

-

堀(Moat)を確認する: 高い利益率を守る「参入障壁」があるかを確認する。

-

安全域で買う: どんなに良い企業でも、「適正価格」になるまで待つ。

今でこそ偉そうに語っていますが、かつての私は、確固たる自信もないまま株の短期売買に手を出しては資金を減らし、思考停止で「高配当株」買うような、迷える投資家でした。 「買った株が下がったらどうしよう」と、毎日チャートを見ては胃を痛める日々でした。

しかし、この「Moat × 債券的思考」という羅針盤を手に入れてから、世界は一変しました。

-

買う時: 「この城(Moat)は盤石だ」と確信しているので、自信を持ってエントリーできる。

-

下がった時: 「城壁は無傷だ。ただのバーゲンセールだ」と判断でき、狼狽売りをしなくなった。

迷いが消え、握力(保有し続ける力)が強まった結果、私の投資パフォーマンスは劇的に改善しました。

ウォーレン・バフェットが言う「経済の堀」とは、単なる精神論ではありません。 それは、将来のキャッシュフローを確約し、株式を「クーポンが増加する高格付債券」へと進化させるための、物理的な防壁なのです。

「次にどの銘柄を買えばいいか?」と迷ったら、チャートを見るのをやめて、その企業の「城の堅牢さ」を想像してください。 堀が深く、水がなみなみと張られていれば、あなたの資産はインフレや不況から守られ、時間はあなたの味方になります。

これこそが、私がたどり着いた「夜ぐっすり眠れるための投資戦略」です。

(※本記事は投資勧誘を目的としたものではありません。投資判断は自己責任で行ってください)

コメント