※この記事は、元債券ディーラーのCappiが執筆しています。詳しいプロフィールはこちら

あなたは今、この記事を何で読んでいますか? もしiPhoneで読んでいるなら、少し想像してみてください。 「明日からiPhoneの使用を禁止します。代わりにAndroidスマホを渡すので、データの移行やアプリの再設定を全て自分でやってください。AirPodsもApple Watchも使えなくなります」

…ゾッとしましたか? 「そんな面倒なことなら、多少高くてもiPhoneを買い続けるよ」と思ったなら、あなたはすでにAppleの最強の武器、「エコシステム(生態系)」という名の沼に浸かっています。

一言で言うと: 「世界中の人々の生活OSを支配し、値上げしても愛されるブランドの要塞」

「私はApple製品が大好きで、身の回りは全てAppleで固めています。しかし、私がApple株を買い続ける理由は『好きだから』ではありません。その財務体質も、あまりにも盤石だからです」

世界で最も愛され、最も稼ぐ企業の「経済の堀(Moat)」を、元債券ディーラーの視点で徹底解剖します。

1. 競争優位性(Moat)の正体:なぜライバルは勝てないのか?

Appleが持つ経済の堀は、「無形資産(ブランド)」と「スイッチング・コスト(乗り換えコスト)」が融合した「鉄壁のエコシステム」です。

「Appleは、もはやハードウェアメーカーではない」

これが、この企業の強さを理解する上での出発点です。 SamsungやXiaomiなどの競合他社が「スペック(性能)」や「価格」で戦っている横で、Appleだけは「体験(ユーザーの生活そのもの)」を支配する戦いをしています。

なぜ、ライバル企業がどれだけ安くて高性能なスマホを作っても、Appleの牙城を崩せないのか? その答えは、ハードウェア、ソフトウェア、そしてサービスが三位一体となった「脱出不可能なエコシステム」という構造にあります。

ここでは、一度入ったら抜け出せない「心地よい沼」のメカニズムと、それが投資家にもたらす圧倒的な利益構造について解剖します。

ちなみに、私がなぜこれほどまでに「Moat」を重視するのか、元債券ディーラーとしての投資哲学と選定基準については、以下の記事で体系化しています。この記事を読む前に目を通しておくと、理解がより深まるはずです。

▼ 元債券ディーラーの「Moat銘柄」選定基準

Appleのエコシステム(経済圏)

通常、ハードウェア(スマホやPC)は「コモディティ化」しやすく、価格競争に巻き込まれて利益率が下がるのが運命です。 しかし、Appleだけは例外です。なぜなら、Appleはハードウェアを売っているだけではなく、「体験(エコシステム)」を売っているからです。

-

iPhone で撮った写真が、瞬時に Mac や iPad に同期される。

-

Apple Watch の健康データがスマホで管理できる。

-

AirPods はケースを開けるだけで繋がる。

Appleは、iPhone、Mac、iPad、Apple Watchなどのハードウェアと、App Store、iCloud、Apple Musicなどのサービスをシームレスに連携させることで、独自の巨大な経済圏を構築しています。

Appleのエコシステムは、ハードウェアとソフトウェアの完璧な融合によって実現されており、競合他社が模倣することは非常に困難です。これがAppleの圧倒的な競争優位性、すなわち「最強の堀(Moat)」となっています。

ハードウェアから「サービス(Services)」への収益シフト

この「囲い込み」が完了した今、Appleはハードウェアを売る会社から、サービスで稼ぐ会社へと変貌しています。

ハードウェア売上とサブスクリプション売上(出所:Apple IR資料より筆者作成)

-

青色(Products): iPhoneなどのハードウェア売上。

-

オレンジ色(Services): App StoreやiCloudなどのサブスクリプション売上。

グラフを見ると、2015年頃までは「iPhoneが売れたかどうか」で業績が決まっていましたが、2016年以降、オレンジ色の部分(サービス売上)が年々分厚くなっているのが分かります。

2024年にはサービス売上だけ961億ドル(約14兆円)に達し、全体の約25%を占めるまでになりました。 この「オレンジ色の部分」は利益率が高く、不況でも解約されにくいため、Appleの経営を「景気循環型」から「安定成長型(ディフェンシブ)」へと変質させつつあります。

後発企業が追いつけない「構造的理由」

なぜSamsungやGoogleが高性能なスマホを出しても、Appleの利益率を崩せないのか? それは、Appleが「垂直統合(ハードとソフトの完全自社製)」という構造を取っているからです。

-

他社: OSはGoogle(Android)、チップはQualcomm、スマホはSamsung…と分業しているため、最適化に限界があり、利益も分散する。

-

Apple: OS(iOS)も、脳みそ(Appleシリコン)も、ハードウェアも全て自社で作る。

この構造により、「圧倒的な電力効率(電池持ち)」や「ソフトのサクサク感」を実現し、さらに利益を自社で総取りできるのです。これは物理的な構造の違いであり、他社が真似しようとしても数十年かかります。

Appleシリコン(Mチップ)が変えたゲームのルール

2020年、Appleは歴史的な決断を下しました。パソコン(Mac)の頭脳であるCPUを、長年使っていたIntel製から、自社設計の「Appleシリコン(Mシリーズ)」に切り替えたのです。

これは単なる部品変更ではありません。「利益構造の革命」です。

Intel依存からの脱却がもたらした「利益率」の魔法

他社(DellやHPなど)は、IntelやAMDからチップを買ってPCを作ります。つまり、利益の一部をチップメーカーに渡している状態です。 しかし、Appleは自社で設計することで、中間マージンを排除しました。

-

性能: スマホ向け技術を応用し、爆発的な処理能力を実現。

-

コスト: 自社設計により、原価をコントロール可能に。

これにより、Appleは「高性能なPCを売りながら、他社よりも圧倒的に高い利益率を確保する」という離れ業を実現しています。

他社PCを置き去りにする「省電力×高性能」の専用設計

理系的に面白いのは、Mチップの「ワットパフォーマンス(電力効率)」です。 Intelのチップは「電気を大量に食ってパワーを出す」マッチョ型でしたが、Appleシリコンは「極限まで無駄を省いてスマートに速い」アスリート型です。

その結果、「バッテリーが全然減らないのに、動画編集もサクサク」というMacBookが生まれました。 この技術的なジャンプアップは、Windows PC勢が数年は追いつけない「技術的な堀」となっています。

関連情報: Appleシリコンの技術的な詳細は、Apple公式のNewsroomで詳しく解説されています。出典:Apple Newsroom – M3チップファミリーを発表

2. 【定量分析】数字で見る「最強の堀」

「堀」の深さは、決算書の数字(結果)に如実に表れます。 私がApple株を保有する根拠となる、4つの異常な数字をお見せします。

■ 参考文献・データ出典

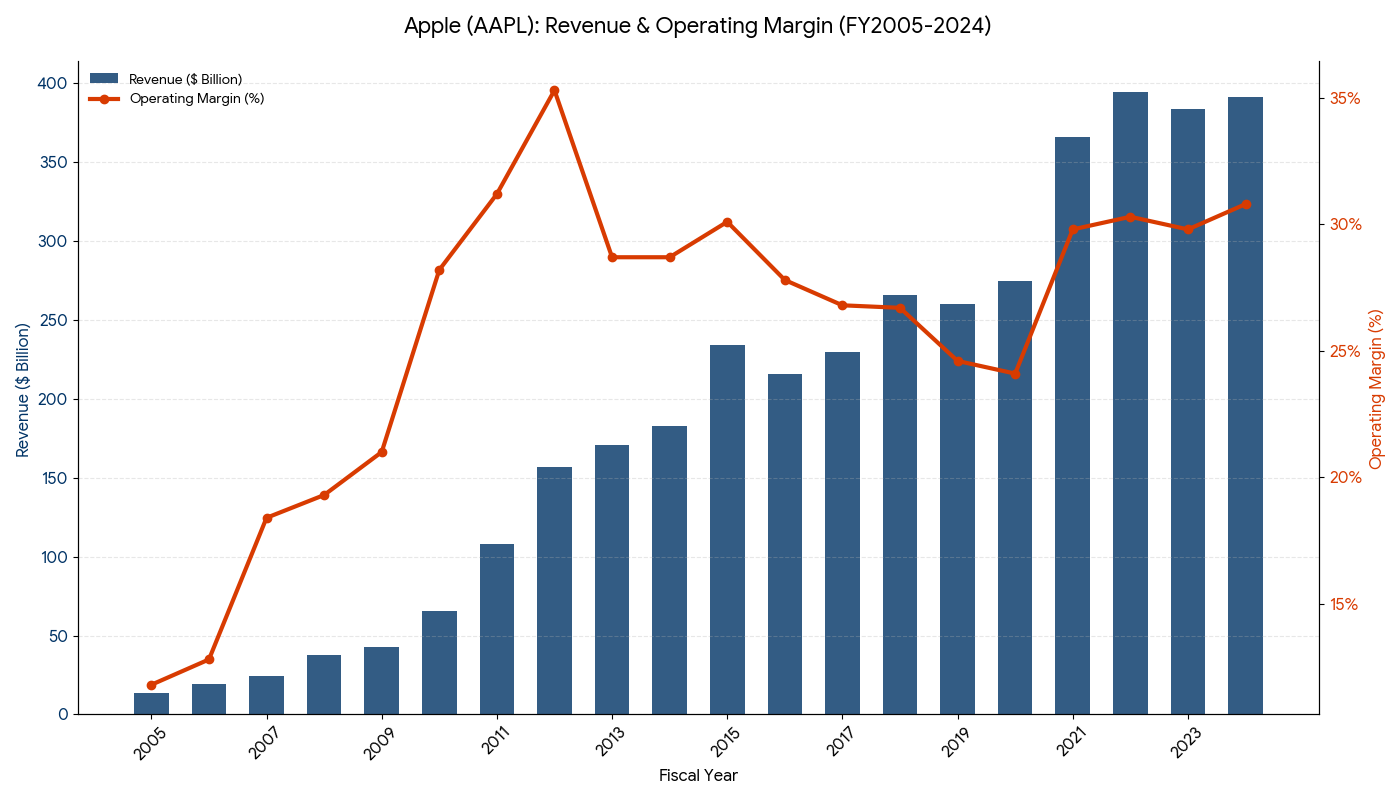

① 売上高と営業利益率(価格決定権の証明)

売上高と営業利益率(出所:Apple IR資料より筆者作成)

-

解説: 2007年のiPhone発売以来、売上(青)は爆発的に伸びています。さらに注目すべきは利益率(オレンジ)です。ハードウェア企業なのに30%前後という驚異的な水準を維持しています。これは「サービス部門(App StoreやiCloud)」の高収益ビジネスが育っている証拠です。

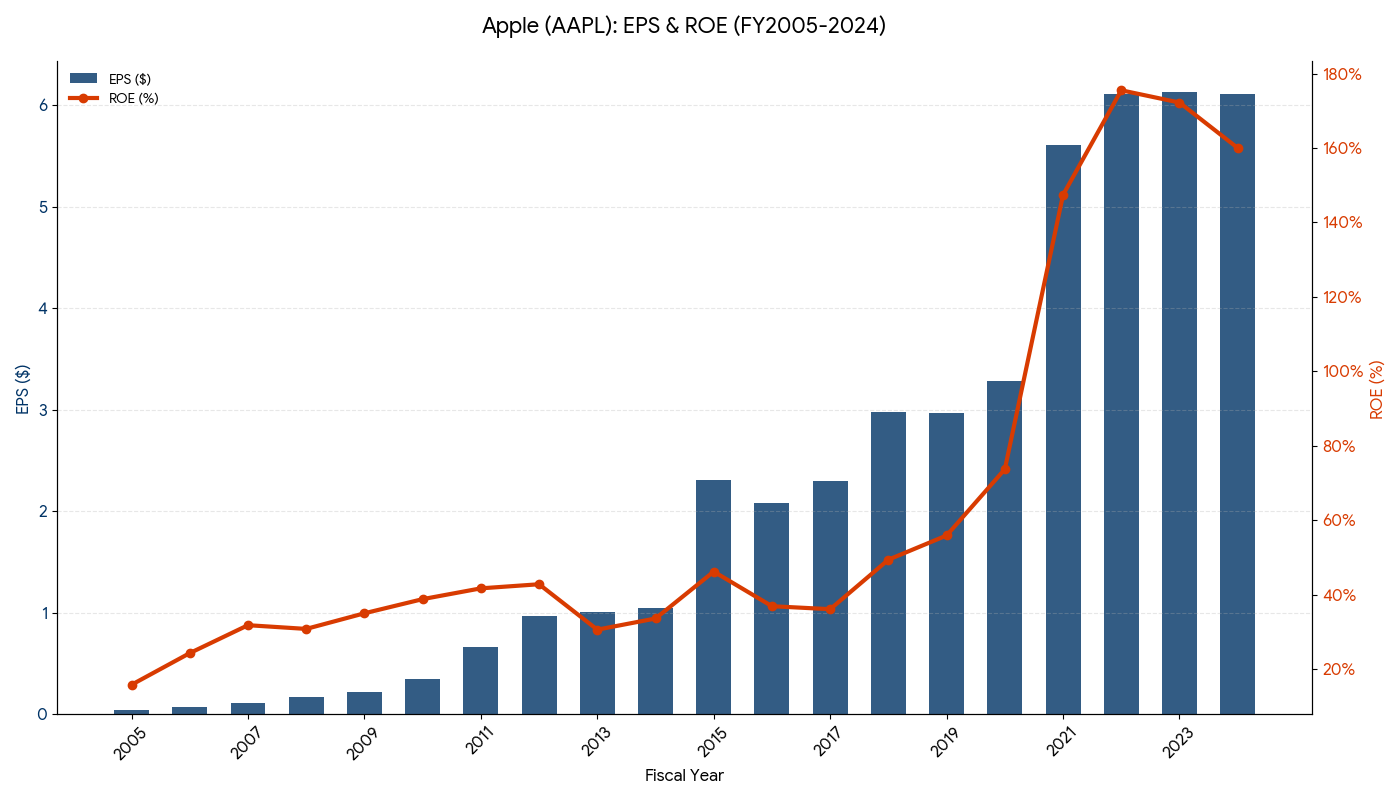

② EPSとROE(効率よく稼ぎ、成長し続けるエンジンの性能)

EPSとROE(出所:Apple IR資料より筆者作成)

-

解説: ご覧ください。ROE(自己資本利益率)が160%を超えています。米国企業の平均が15〜20%程度であることを考えると、これは「バグ」のような数字です。

-

意味: 少ない元手(自己資本)で、とてつもない利益を生み出している「資本効率の化け物」です。バフェットが「世界で最高のビジネス」と絶賛する理由がここにあります。

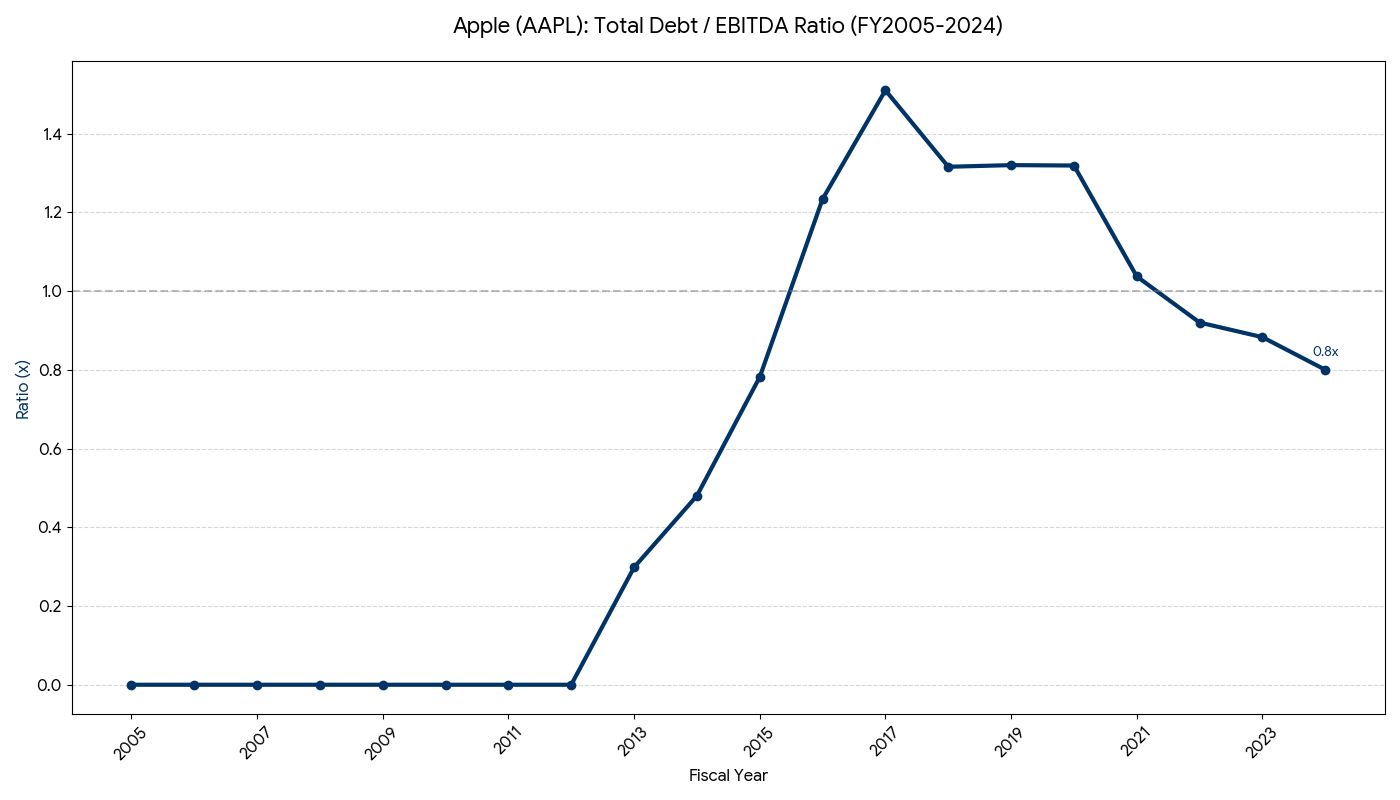

③ 財務健全性(総債務/EBITDA)

総債務/EBITDA倍率 (出所:Apple IR資料より筆者作成)

-

総債務/EBITDA倍率: 現在は1.0倍以下。

-

解説: 借金はありますが、稼ぐ力(EBITDA)が強すぎるため、返済能力には全く問題ありません。「ネットキャッシュニュートラル(借金と現金を同額にする)」という目標を掲げており、財務規律も極めて高いです。倒産リスクは、ほぼゼロと言っていいでしょう。

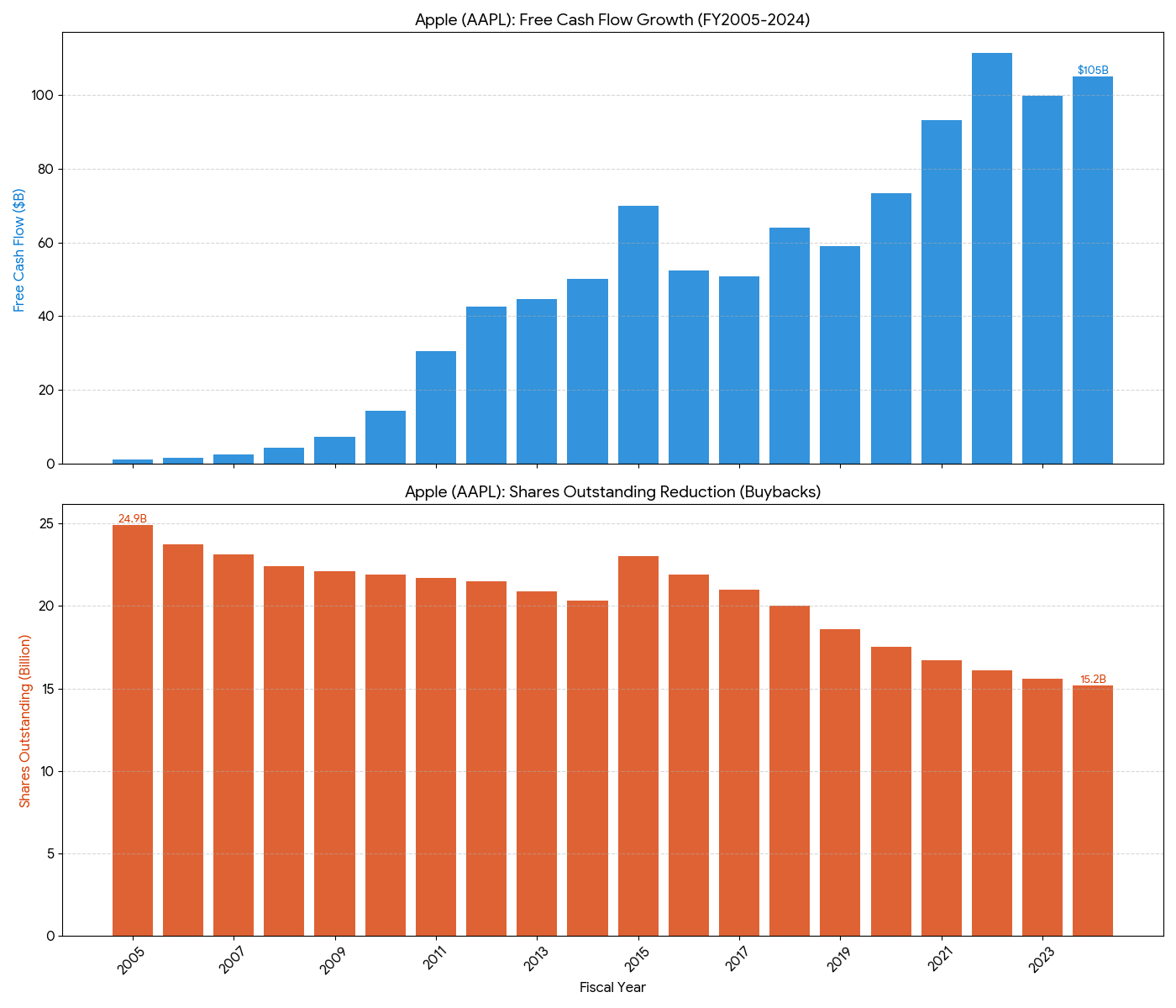

④ フリーキャッシュフローと株主還元(異次元の自社株買い)

フリーキャッシュフロー(上段)と発行済み株式数(下段) (出所:Apple IR資料より筆者作成)

- 解説: ここが一番重要です。 下のグラフ(オレンジ)を見てください。発行済み株式数が、2015年から約34%も減少しています。

-

意味: Appleは稼いだ巨額の現金(FCF)を使って、猛烈な勢いで自分の株を買い戻して消却しています。これにより、1株の価値は、何もしていなくても勝手に増え続けているのです。

3. リスク分析:この堀(Moat)が崩れるとしたら?

私はApple信者ですが、投資家としては冷静にリスクも監視しています。 この城が落ちるとしたら、以下のシナリオです。

プロが懸念する「崩壊シナリオ」

-

対中リスクとサプライチェーン:

-

売上の約20%を中国市場に依存し、製造も中国に大きく依存しています。米中対立が激化し、中国でiPhone禁止令などが出れば、業績に大打撃を与えます。

-

-

「独占禁止法」の包囲網:

-

App Storeの手数料(通称:Apple税)に対し、欧州や米国当局が規制を強めています。もし「サイドローディング(App Store以外からのアプリDL)」が強制されれば、高収益なサービス部門の利益率が低下します。

-

この銘柄を「手放すべき」時の条件

私はiPhoneが売れない時期があっても売りませんが、以下の構造変化が起きた時は売却を検討します。

-

「Appleのエコシステム」が崩壊した時: ユーザーがiPhoneからAndroidへ大量に流出し始めた時(ブランドの死)。

-

自社株買いがストップした時: 成長が止まったことの証明になります。

4. 投資戦略:いつエントリーすべきか?

Appleは常に人気株であり、PERも高め(25倍〜30倍)で推移しています。 「欲しいけど高い」と迷っている方への、元ディーラー流のエントリー戦略です。

「イベント」を待つ

Appleは「成長株」でありながら「生活必需品」のような安定感もあります。 私が買い増しするのは以下のタイミングです。

-

市場全体の暴落(〇〇ショック):

-

金利急騰などでS&P500全体が売られた時。Appleは流動性が高いため、換金売りで大きく下がることがあります。そこが狙い目です。

-

-

「中国リスク」や「販売台数減」で売られた時:

-

「iPhoneの販売が予想を下回った」というニュースで株価が下がることがよくあります。しかし、サービス部門が成長している限り、エコシステムは盤石です。こうした一時的な悲観は「押し目買い」のチャンスです。

-

長期保有における「期待リターン」の考え方

Apple投資の醍醐味は、「自社株買いによる株価の下支え」と「増配」です。 保有しているだけで、会社がせっせと株数を減らし、配当を増やしてくれます。

キャピタルゲイン(値上がり)だけでなく、「将来の増配によるインカムゲインの成長」を楽しむのも、Appleの正しい持ち方です。

まとめ:ポートフォリオにおける「役割」

Appleは、あなたの資産を守り、かつ育ててくれる「最強の盾」であり「矛」です。

-

役割: コア資産

-

保有期間: Moat(堀)が崩れない限りの「永久保有」

-

結論: 「インフレに負けないブランド力と、異次元の株主還元。米国株の王様です」

私たち個人投資家は、新製品の発表に一喜一憂する必要はありません。 世界中の人々がiPhoneを使い、App Storeで課金し続ける限り、チャリンチャリンと利益が積み上がっていく。その「仕組み」のオーナーになることこそが、Apple投資の本質なのです。

■ 参考文献・データ出典

▼ あわせて読みたい

(※本記事は投資勧誘を目的としたものではありません。投資判断は自己責任で行ってください)

コメント